Реформа автострахования. Реформа осаго вышла на финишную прямую

Изменения в ОСАГО 2017 подписаны Президентом и начали действовать с 28 апреля 2017 года. Новые правила распространяются на все полюсы ОСАГО, заключенные между страховщиками и собственниками автомобилей после 28.04.2017 г.

Это новость самая обсуждаемая в среде автомобилистов. Суть основных поправок можно сформулировать тремя словами – ремонт вместо выплат.

Помимо страховых компаний и водителей нововведения затрагивают интересы автобизнеса и неоднозначно оцениваются представителями разных слоёв населения. Что же ждет водителей и чему нужно быть готовым, расскажем в этой статье.

В этой статье:

Какие изменения в законе ОСАГО

Поправки в ОСАГО носят глобальный характер, основное содержание которых состоит в ограничении права владельца легкового автомобиля после 28.04.2017 г. на получение денег за его ремонт в случае аварии.

Теперь деньги за ремонт можно получить только в крайних случаях, если:

- Автомобиль не подлежит восстановлению.

- На ремонт автомобиля требуется сумма, превышающая страховую сумму в 400 тыс. рублей.

- НанесЕн ущерб имущественному объекту, не относящемуся к автомобилю.

- Страховка получена в рамках международных систем страхования.

- Страховая компания не может выполнить свои обязательства по ремонту поврежденного автомобиля иным способом, кроме выплаты денежной компенсации.

- Авария оформлена на законном основании без участия сотрудников полиции (при ущербе до 100 тыс. руб.), а ремонт автомобиля превышает эту сумму и потерпевший не согласен доплачивать свои деньги.

- Автомобиль принадлежит инвалиду первой или второй группы, который в заявлении просит за ремонт выплатить деньги.

В целом, принятые нормы направлены на борьбу с существующим механизмом отъёма денег у страховых компаний.

Суть механизма – подготовленные в правовом плане специалисты выступали своего рода «коллекторами» по отношению к страховым компаниям.

Они покупали по низкой цене у участников аварии право на возмещение ущерба и путем предъявления мошеннических исков через суд добивались выплаты им максимально возможных денежных сумм.

Данная практика приносила огромный ущерб всему страховому рынку.

Принятые поправки затрагивают интересы не только страховых компаний. Нововведения по ОСАГО напрямую касаются всех владельцев автомобилей без исключения, включая и тех, кто не попадал и не планирует попасть в аварию.

Всего 11 поправок, из них девять касаются страховых случаев при аварии, а два – покупки полиса ОСАГО. Кратко рассмотрим их.

Изменение ОСАГО № 1. Выбор станции СТО

Ранее для ремонта повреждённого автомобиля страховая компания сама предоставляла станцию ремонта, с которой был заключён ремонтный договор. У клиента практически отсутствовало право выбора места ремонта.

С 2017 г. за владельцем полиса ОСАГО законодательно закреплена возможность выбора пункта ремонта автомобиля. Однако не стоит радоваться преждевременно.

Выбранный пункт станет доступным только после письменного согласования страховой компании возможности его использования. А она может и не согласовать предложенный клиентом вариант.

В этом случае остаётся только согласиться на пункт ремонта, предлагаемый страховщиком. Почему? Потому что по закону деньги получить нельзя, а другие варианты отсутствуют, так как законодательно не прописаны.

Изменение ОСАГО № 2. Неустойка за срыв сроков автомобиля

До нововведений срок ремонта определялся договорённостью между клиентом и пунктом ремонта. Сейчас законодательно определено, что срок приведения автомобиля в исправное состояние не может превышать 30 дней.

За каждый день задержки ремонта страховщик должен выплачивать пени в сумме 0,5 % от общей суммы ущерба. Но вот как эти деньги получить владельцу ремонтируемого автомобиля, механизм пока не определён.

Если через суд, то деньги можно будет получить с трудом (из-за отсутствия наработанной судебной практики), а нервы потратить придётся изрядно.

Изменение ОСАГО № 3. Размер возмещения за эвакуацию автомобиля

Сейчас сумма денег за доставку машины от места аварии до пункта ремонта или хранения выплачиваются страховщиком согласно представленных клиентом документов, подтверждающих расходы на транспортировку.

То есть, если заплатил за доставку автомобиля, можешь рассчитывать на выплату компенсации. Нет квитанции, значит, нет расходов и деньги получить нельзя.

Новые правила устанавливают максимальный предел доставки в 50 км. Больше нельзя. Если знакомая вам станция ремонта располагается на расстоянии 51 км от пункта аварии или хранения автомобиля, то формально страховщик вправе не соглашаться с такой транспортировкой.

Если клиент настаивает на этом варианте, то организация доставки автомобиля и её оплата возлагается на него. То есть, за ваши деньги, всегда, пожалуйста.

Изменение ОСАГО № 4. Прямое урегулирование при ДТП с несколькими участниками

Прямое урегулирование убытков – это когда после аварии потерпевший обращается только в компанию, продавшую ему полис (свою компанию). До принятия нововведений существовало жёсткое условие: в аварии пострадало только два автомобиля.

Новые поправки распространяют правила обращения только в свою компанию на случаи массовых аварий (три автомобиля и более). По мнению законодателей, предлагаемые нормы направлены на упрощение правил оформления аварийных убытков и ремонта автомобилей.

Однако не все экспертное сообщество разделяет данное мнение. Для организации восстановления автомобиля пострадавшего клиента его страховщику необходимо получить от страховой компании виновника аварии согласие денежного размера предстоящего ремонта.

А если виновников 2, 3 и более, сколько на это уйдёт времени? Об этом закон пока умалчивает.

Изменение ОСАГО № 5. Увеличение выплат по Европротоколу

Новые поправки в ОСАГО повышают до 100 тысяч рублей максимальную сумму ущерба по причине аварии, оформленной без участия сотрудников дорожной полиции (по Европротоколу). Действовать эта норма будет по всей территории страны.

Ранее максимальный размер такой суммы составлял 50 тыс. рублей, а для Москвы, Московской области, Санкт-Петербурга и Ленинградской области – до 400 тыс. руб. при соблюдении определённых условий (наличие фото и видео съёмки повреждений, согласии признать вину одного из участников аварии и пр.).

Вряд ли стоит расстраиваться из-за снижения максимальной суммы ущерба аварии, оформляемой самостоятельно водителями.

Важно помнить, что в случае ошибки в оценке ущерба, когда для реального ремонта потребуется сумма больше 100 тыс. руб., превышающую сумму придётся доплачивать автору дорожного происшествия.

Изменение ОСАГО № 6. Полное возмещение ущерба с виновника ДТП

Максимальный размер выплат по ОСАГО составляет до 400 тыс. руб. для автомобиля и другого имущества и до 500 тыс. руб. для страхования жизни и здоровья.

Нововведения, установленные принятым законом, не решают вопрос полного возмещения ущерба с виновника аварии, если страховой суммы на восстановление повреждённого автомобиля не хватает.

Ранее причиной нехватки денежных средств на ремонт являлась высокая цена на новые запчасти. С 2017 года страховая компания не вправе учитывать амортизацию, подлежащих замене, комплектующих деталей автомобиля.

Однако повышение курса доллара и евро по отношению к рублю приводит к постоянному увеличению цен на запасные части, поставляемые из-за рубежа, а значит, могут возникать случаи нехватки страховой суммы для полноценного ремонта. Пока в законе возникновение такого случая не предусматривается.

Особо следует отметить, вопрос полного возмещения ущерба очень актуален для Европротокола (ущерб до 100 тыс. руб.).

Протокол без участия сотрудников дорожной полиции составлен, принят страховщиком и начат ремонт автомобиля. В ходе работ обнаружено, что для полноценного восстановления автомобиля требуется сумма, превышающая максимальный объем денег, установленный для Европротокола.

В этом случае новый закон обязанность по доплате в разнице возлагается на потерпевшую сторону. Логика такова: сам составил протокол, сам и доплачивай, то есть неси ответственность за самостоятельное принятое решение. Правильно ли это или нет, покажет правоприменительная практика.

Изменение ОСАГО № 7. Основания для регрессивного иска

Регрессивный иск – это официальная претензия страховой компании на виновника или виновников аварии, поданная в суд с целью получения полной страховой суммы, затраченной страховщиком на ремонт автомобиля.

Согласно новым законодательным поправкам основаниями для предъявления регрессивного иска выступают следующие обстоятельства:

- Состояние опьянения (алкогольного, наркотического и др.) виновного в момент совершения аварии, подтвержденное экспертизой.

- Отказ виновника автомобильного происшествия от медицинской экспертизы на состояние опьянения.

- Употребление в нарушение требований Правил дорожного движения после совершения автомобильного происшествия его виновником алкогольных напитков, а также наркотических или психотропных веществ.

- Нанесение вреда путём использования легковой машины с прицепом к ней в нарушение условий полиса ОСАГО (в полисе нет записи о возможности управления автомобиля с прицепом к нему).

Важно помнить о некоторых особенностях предъявления регрессного иска, полезных на практике.

Новый закон не позволяет страховщику предъявить регрессивные претензии следующим участникам аварии:

- Пешеходу, пострадавшему в ходе дорожного происшествия, путём получения ранения или увечья либо гибели с участием застрахованного автомобиля.

- Родственникам и наследникам пешехода, для которого автомобильная авария закончилась смертельным исходом.

Таким образом, в случае предъявления в суде требования со стороны страховщиков к указанным категориям граждан, такой иск будет отклонён.

Изменение ОСАГО № 8. Электронные полисы ОСАГО и штрафы ГИБДД

С 2017 года разрешено использование электронных полисов. Однако данное удобство на практике принесло массу забот для водителей, состоящих в невозможности инспекторами ГИБДД выполнить свои функциональные обязанности по проверке наличия полиса, его достоверности и подлинности.

Инспектор такие проверки может выполнить при наличии интернета и его носителей (смартфона, планшета, ноутбука и пр.).

Как быть, если инспектор несёт службу на местности, где нет интернета, либо у него отсутствует мобильный телефон? К тому же в должностном регламенте инспектора до 01.04.2017 г. не было упоминания об электронных полисах ОСАГО. Поэтому инспектор уверенно выписывает вам штраф за отсутствие полиса (полис – не приобретён – штраф 800 руб.; нет с собой – 500 руб.).

В апреле 2017 года вступила в действие новая редакция должностного регламента сотрудников ГИБДД, в котором:

- Признана равнозначность электронного полиса или его распечатки бумажному оригиналу.

- Существует запись о праве водителя предъявлять для проверки распечатку электронного полиса.

- Исключено наказание в виде снятия номеров.

Теперь действительность электронной выписки проверяется на специальном сервисе МВД России или на официальном сайте Российского союза автомобильных страховщиков (далее – РСА), содержащим базу данных

Советы :

- При наличии электронного полиса всегда имейте с собой смартфон, планшет или ноутбук. При непризнании им распечатки водитель вправе предложить проехать до места уверенного приёма интернета и затем, открыв сайт РСА, подтвердить легитимность выписки.

- Знайте, что купив новый автомобиль, можно до 10 дней ездить на нём без полиса.

Изменение ОСАГО № 9. Коэффициент «бонус – малус» без полиса ОСАГО

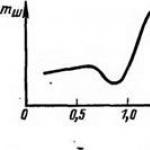

Коэффициент «бонус – малус» (далее – КБМ) – это скидка водителю за аккуратную езду без аварии, снижающая стоимость полиса. Данный коэффициент может быть как понижающим, так и повышающим стоимость покупки ОСАГО. КБМ определяет класс водителя на начало покупки полиса.

С 2017 года полис открепляется от автомобиля и связывается с безаварийной ездой водителя. Теперь каждому водителю, а не автомобилю определяется его КБМ, меняющийся при аварийной езде. Используется 14 индивидуальных классов КБМ.

Главное, что привязка полиса к водителю обеспечит повышение стоимости полиса ОСАГО в случае отсутствия ограничений водителей, допущенных к управлению автомобилем.

Важно знать :

- Теперь страховщик не вправе самостоятельно рассчитывать КБМ. РСА обязан разработать и внедрить электронную автоматизированную систему, обеспечивающую в реальном режиме времени расчёт КБМ для каждого водителя. При покупке полиса водителем данные о его расчётном коэффициенте будут в автоматическом режиме переданы в страховую компанию, оформляющую полис ОСАГО. Введённый порядок, по мнению экспертов и законодателей, направлен на исключение злоупотреблений страховыми компаниями при расчёте цены продаваемого полиса.

- В настоящее время свой коэффициент любой водитель может узнать на сайте РСА по данным действующего полиса или полиса, срок действия которого истёк не более года назад. При оформлении полиса вы вправе потребовать от сотрудника страховой компании проверить по базе РСА ваш индивидуальный КБМ и использовать его при расчёте стоимости ОСАГО.

Изменение ОСАГО № 10. Кто может ездить без ОСАГО

Владельцы транспортных средств, максимальная скорость которых по их техническим возможностям не может достигать более 50 км в час, не обязаны приобретать полис ОСАГО (ранее 20 км в час).

Водители транспортных средств, имеющие технические характеристики, согласно которым на эти средства не распространяются требования о допуске транспортных средств к эксплуатации и участию в дорожном движении по дорогам общего пользования и (или) проведению государственной регистрации, полисы также не приобретают.

Изменение ОСАГО № 11. Кто не вправе получить выплату за аварию

Новые правки закона об ОСАГО не позволяют представителю потерпевшего водителя получить за него выплаты, компенсирующие ущерб, понесённый при аварии автомобиля. Теперь теряется смысл выкупа автомобильными коллекторами у владельцев повреждённых авто их права на возмещение ущерба (деньги все равно не выплатят на вполне законных основаниях).

Заключение или что год 2017-й нам готовит

Несмотря на проведение реформ ОСАГО, остаётся неясным большое количество вопросов. Поэтому нельзя исключать, что после применения нововведений ОСАГО потребуются дополнительные реформы.

А пока следует обратить внимание на следующие новшества в ОСАГО.

Сроки ремонта по ОСАГО

Новый закон изменил срок предоставления машины для повторной экспертизы. Данная норма оговаривает, что в случае непредставления автомобиля для проведения первичной независимой экспертизы, водитель обязан в течение 7 рабочих дней доставит автомобиль для повторной экспертизы (ранее было 20 дней).

Ответственность за нарушение срока ремонта повреждённого авто и его качество возложена не на ремонтную организацию, проводящую «лечение» вашего «железного коня», а на страховую компанию, оформившую на правление на ремонт.

Закон ОСАГО с последними изменениями 2017 имеет много неясностей, а также положительных и отрицательных моментов. А вот чего же больше, покажет время применения на практике всех положений нового закона.

А на риторический вопрос «Что делать?» есть пока простые ответы:

- Основательно знать ПДД, например, помнить, что прежде чем совершить манёвр, надо обязательно включать поворотник.

- Передвигаться на автомобиле следует только с соблюдением всех без исключения норм ПДД, не совершать аварий и не попадать в них.

- Помнить пословицу «тише едешь – дальше будешь». При этом «дальше будешь» не от того места до которого едешь, а от больницы, тюрьмы или погоста (тьфу, тьфу).

Удачи за рулём и храни вас господь при всех поездках.

Долгожданная (в первую очередь - для страховых компаний) реформа ОСАГО продолжает буксовать. Как уже сообщалось ранее, с 1 января 2017 года в сфере ОСАГО вступила в действие только электронная форма полиса. Остальные нововведения (например, повышающие коэффициенты за аварийность и особенно - беспокоящее всех автомобилистов «натуральное возмещение»), скорее всего, будут теперь отложены до 1 января 2018 года.

Если с повышающими коэффициентами за аварийность все более-менее ясно: неаккуратно ездишь - плати, то с заменой выплат на централизованный ремонт действительно нужно разбираться. Казалось бы, вопрос и тут был изначально довольно простым: в каких-то случаях действительно удобнее, когда страховая компания сообщит, куда и во сколько доставить пострадавшую в ДТП машину и когда ее забрать уже отремонтированной.

Может быть, действительно проще не беспокоиться, не искать подходящий автосервис, не заказывать запчасти… Впрочем, если, наоборот, предпочитаете сделать все сами (и у вас есть на это время), вы должны иметь возможность получить выплату деньгами, как и раньше. То есть ключевым моментом, как это видится нам, клиентам - тем, кто в цивилизованном мире капитализма всегда прав, - должна быть свобода выбора. Однако именно ее нас и лишают: сегодня хочешь - не хочешь, получишь деньгами и будешь бегать в поисках. А завтра - только «натуральное возмещение», только ремонт!

Конечно, если внимательно почитать законопроект - там есть некоторые исключения. Предполагается оставить выплату деньгами в случае гибели водителя или получения им тяжелых травм. То же самое - если автовладелец и так является инвалидом первой или второй группы (но почему-то лишь раз в три года). А также - в случае гибели автомобиля: если его невозможно восстановить или стоимость намного превышает лимит по ОСАГО (сегодня это 400 тысяч рублей), а владелец решил не доплачивать за ремонт из своего кармана.

Однако главный посыл реформы - не давать людям на руки живых денег. Обосновывают это необходимостью защиты страховых компаний от мошенников. Дело в том, что в условиях кризиса выплаты по ОСАГО внезапно не просто оказались источником средств для оплаты авторемонта (и, соответственно, поддержки этой отрасли), но и привлекли многочисленных автоюристов, а то и откровенных аферистов.

Схемы, которые используют мошенники, как правило, не отличаются особенным креативом, страховщикам они более-менее известны. Например, комплектующие дорогих автомобилей временно заменяют на битые, затем инсценируют ДТП и требуют страховое возмещение. А после получения денежной выплаты - возвращают на место родные (целые) запчасти. Автомобиль потом продают, на его стоимость операция не влияет - ведь в реальности в ДТП он не попадал.

Страховые компании, разумеется, проводят разбирательства по подозрительным случаям, разыскивают свидетелей, проводят экспертизы. Собранные материалы направляют в территориальные органы полиции. Но - увы - участковые, которым вменено в обязанность заниматься расследованием, как правило, делают это без излишнего рвения: дел у них и без того хватает, и при этом зачастую нет ни опыта, ни необходимой квалификации для совершения подобных специфических действий. В результате мошенники обычно получают отказ в возбуждении уголовного дела, который потом предъявляют в суде в качестве доказательства своей невиновности.

Есть и другие способы. Вокруг выплат по ОСАГО кормится огромное количество юристов, причем далеко не все они действительно хотят помочь своему клиенту. Чаще всего «черные» автоюристы, прибывая на место ДТП, сразу предлагают выкупить у пострадавшего в аварии его право требования к страховщику на получение будущей выплаты по ОСАГО. Они говорят, что «страховщики ничего не заплатят» или «заплатят мало». Много ли нужно, чтобы уговорить человека, находящегося после ДТП в состоянии стресса, если не шока? И люди часто соглашаются на то, чтобы получить небольшие деньги «здесь и сейчас». Ну, а автоюрист позже начинает предъявлять к страховщикам завышенные требования, судиться с ними - и небезуспешно.

Именно поэтому управляющий директор Национального рейтингового агентства (НРА) Павел Самиев считает, что реформу откладывать не нужно ни в коем случае: «Сейчас не самое хорошее время для подобных экспериментов, так как это не решает вопроса с убытками, которые сегодня отрасли приносят “черные” автоюристы. Если мы еще на полтора года оставим возможность получать денежную компенсацию вместо натурального возмещения, страховые компании будут вынуждены пойти на крайние меры, чтобы компенсировать ущерб от действий таких “посредников”. По предварительным данным, ущерб от их деятельности в 2015 году составил 18 млрд рублей, в 2016 году - на уровне 40 млрд. Из них 25 млрд - судебные выплаты, инкассовые списания - 15 млрд рублей. Вероятно и повышение тарифов на ОСАГО, но, скорее всего, страховые компании на это до 2019 года не пойдут, поскольку тарифные меры в текущей ситуации лишь усилили бы активность криминальных автоюристов-мошенников, повысив их маржу. Но могут. Однако эта кратковременная мера поддержки глобальных проблем отрасли не решит».

Итак, депутаты Госдумы обсуждают возможность переноса реформы ОСАГО на 1 января 2018 года. Об этом сообщают «Ведомости» со ссылкой на председателя комитета Госдумы по финансовому рынку Анатолия Аксакова и некоего «представителя ЦБ». При этом Центробанк, представляющий интересы страховщиков, активно противился такому переносу сроков.

Председатель ЦБ Эльвира Набиуллина считает, что реформу нужно проводить как можно скорее: если не принять решительных мер, то в 2017 году ОСАГО может стать убыточным. Действительно, в 2016 году Центробанку пришлось ограничить деятельность двух крупных страховщиков - «Уралсиба» и «Жасо», у обоих выплаты по ОСАГО в значительной степени превысили страховые премии. Иначе говоря, они выплатили больше денег, чем привлекли их от автовладельцев. У «Росгосстраха» также было зарегистрировано превышение выплат, но у него лицензию ЦБ решил пока не отзывать.

В результате бурных обсуждений был достигнут компромисс: натуральное возмещение будет введено в ряде проблемных регионов (депутаты любят называть их «токсичными»). То есть именно там, в вотчине «черных» автоюристов, где и процветает мошенничество. К примеру, в Петербурге и Москве таких массовых нарушений нет - это признают все страховщики. А вот проблемные регионы - это не только республики Северного Кавказа. Их список достигает, по разным сведениям, тридцати - больше трети субъектов Федерации. Пилотные регионы, где будет введен ремонт вместо выплат уже в этом году, определит ЦБ.

Напомним, что поручение «поправить» закон об ОСАГО президент РФ Владимир Путин дал в апреле 2016 года. Предполагалось, что Минфин и ЦБ разработают законопроект - и Госдума примет его осенью. Но, как это у нас водится, разработать новый закон чиновники не успели. В результате в первом чтении был принят совсем другой законопроект, хотя и на ту же тему - от депутата Михаила Емельянова. Попытки довести его до ума поправками пока не увенчались успехом - депутаты и чиновники погрязли в дискуссиях.

Евгений Уфимцев, исполнительный директор РСА, считает: одним из ключевых моментов реформы является то, что при восстановительном ремонте износ деталей не учитывается. Соответственно, ее поэтапная реализация приведет к тому, что автовладельцы одного региона будут получать возмещение ущерба полностью, то есть без учета износа, а автовладельцы другого региона (при денежной форме возмещения) будут вынуждены доплачивать за износ. Таким образом, считает эксперт, смысл реформы будет искажен.

«Мы считаем, что правила должны быть едины для всех, - говорит Евгений Уфимцев. - Введение изменений только для отдельных субъектов Российской Федерации недопустимо, поскольку в этом случае не достигается цель поправок - улучшение прав и законных интересов потерпевших без повышения тарифа по ОСАГО».

Что касается борьбы с «черными» юристами в нескольких отдельно взятых пилотных регионах, то исполнительный директор РСА уверен: результатов у нее не будет до тех пор, пока ремонт вместо выплат не будет введен на всей территории РФ. «В случае, если будет принято предложение об обязательности ремонта только на отдельных территориях, автоюристы будут просто переориентировать свой бизнес на территории, где приоритет ремонта не установлен, что не приведет к серьезному экономическому эффекту от нововведения, - уверен эксперт. - В подобной конструкции есть множество спорных моментов, например - связанных с местом ДТП и регионом возмещения убытков. Если потерпевший зарегистрирован в “токсичном” регионе, а в аварию попал, к примеру, в Москве, на какое возмещение он может рассчитывать - натуральное или денежное? А если человек временно зарегистрировался в одном регионе, чтобы оформить полис? Здесь уже возможна почва для злоупотреблений».

Действительно, подобные меры провоцируют массу вариантов незаконного обогащения. Автоюристы с легкостью обойдут «натуралку» в проблемных регионах, так как по закону судиться можно по месту временной регистрации. «Отрасль продолжит нести убытки, и это может привести к тому, что страховые компании начнут сдавать лицензии на продажи полисов ОСАГО, опять возникнет их дефицит», - полагает Евгений Уфимцев.

Эту позицию Евгения Уфимцева разделяет и Павел Самиев: «Боюсь, что некоторые страховые компании просто начнут сдавать лицензии на продажу ОСАГО, никто не будет работать себе в убыток. Помимо этого, возможен еще ряд проблем: масштабные технические сбои на сайтах страховых компаний, где сегодня можно оформлять электронные полисы ОСАГО, очереди в офисах ввиду дефицита полисов, новый виток активности со стороны мошенников, подделывающих полисы, дополнительные расходы автовладельцев за счет доплаты за новые запчасти. Не будем также забывать проблемы общеэкономического характера (инфляция и штрафы за езду без полиса) и вопросы безопасности на дорогах. Реформа как раз все эти проблемы снимает».

Впрочем, есть и другое мнение. Так, член центрального штаба Общероссийского народного фронта Виктор Климов заявил в интервью «Известиям», что, по результатам соответствующего исследования, в ОНФ вообще не видят необходимости заменять денежные выплаты по ОСАГО ремонтом. По словам Виктора Климова, такая реформа выгодна исключительно страховщикам. Хотя проблем и убытков, связанных с деятельностью «черных» юристов, он не отрицает.

Увы, чудес не бывает - и вряд ли «ремонт вместо выплат» сможет спасти нас от роста тарифов на ОСАГО. Есть, конечно, и другой вариант. Тарифы можно не повышать, но разницу между страховыми выплатами, которые рассчитываются с учетом износа деталей, и стоимостью фактического ремонта повесить на виновника ДТП. Как раз сейчас Конституционный суд рассматривает этот вопрос по жалобе четверых автовладельцев из Краснодарского края. Их позицию поддержали представители президента и правительства в Конституционном суде Михаил Кротов и Михаил Барщевский. Так что раскошеливаться автомобилистам придется в любом случае - не сейчас, так через год-два.

Продолжают рассмотрение поправок к закону об ОСАГО. Изменения предполагают, что после ДТП приоритет будет отдаваться натуральному, а не денежному возмещению ущерба, то есть ремонту автомобиля. Основной эффект, который, как предполагается, будет достигнут после вступления поправок в силу, - это уход с рынка многочисленных мошенников - так называемых автоюристов. Они могут исчезнуть практически сразу после начала действия обновленного закона.

Основное нововведение, которое заработает, как планируется, уже в самое ближайшее время, заключается в том, что при возмещении ущерба от ДТП приоритет будет отдаваться ремонту автомобиля, а не выплате денежной компенсации.

В первом чтении соответствующий документ был принят нижней палатой парламента еще в конце 2016 года. С тех пор депутаты, а также представители и внесли ряд новых изменений и предложений. К примеру, по данным , в новой версии закон запрещает страховым компаниям при ремонте автомобиля использовать бывшие в употреблении и восстановленные запчасти.

Кроме того, согласно документу, минимальная гарантия на ремонт должна составлять шесть месяцев, а на кузовные работы с использованием лакокрасочных материалов - 12 месяцев. Срок ремонта не должен превышать 30 дней, а дорога до сервиса от места ДТП либо места жительства потерпевшего - 50 километров, автомобили младше двух лет нужно ремонтировать только на официальных дилерских сервисах. В случае когда найти автосервис, соответствующий требованиям закона, не представляется возможным, потерпевший может согласиться на другую станцию техобслуживания или же потребовать денежную выплату.

Возможность получить деньги в законе останется - в тех случаях, когда автомобиль не подлежит восстановлению; если цена ремонта выше страховой суммы либо максимума по европротоколу; если повреждено иное имущество; по письменному соглашению со страховщиком; при последствиях ДТП, требующих значительных затрат (смерть, причинение тяжкого вреда или вреда средней тяжести).

Страховщики идут навстречу

Страховщики не во всем поддерживают нововведения, но готовы идти на уступки. Так, они уже согласились исключить из своих расчетов коэффициент износа запчастей и взять на себя ответственность за качество ремонта, проведенного в рамках компенсации по ОСАГО, писала .

«В целом есть моменты, которые нас не устраивают, - рассказали изданию в Российском союзе автостраховщиков (РСА). - Но мы заняли такую позицию, что версия закона, которая согласована Банком России и Минфином, является приемлемой. Хотя ее во многом и перекроили от изначальной версии в пользу автовладельцев. Но мы поддерживаем саму идею и готовы уступать в пользу потребителей».

В первую очередь страховщики идут навстречу новому закону потому, что он действительно поможет справиться с засильем автомошенников. На рынке автострахования действует огромное число так называемых автоюристов. Правда, чаще их называют «черными» или «серыми автоюристами», поскольку их деятельность к настоящей защите интересов автовладельцев относится весьма опосредованно.

Ранее рассказывала о схемах, которые применяют «черные автоюристы», и о том, какой ущерб они наносят отрасли. Самая распространенная схема: криминальные группы, прибывая на место ДТП, пользуются шоковым состоянием пострадавшего водителя и предлагают переуступить им права требования или оформить на них доверенность с правом получения всех выплат по страховому случаю. После этого посредник подает иск в суд, без досудебного рассмотрения дела. Однако страховщик не видит попавшую в ДТП машину и потому не может точно определить размер ущерба. Сумма выплат, которую получает при этом «автоюрист», оказывается в разы выше, чем та, что получил автовладелец, а страховая оплачивает штрафы, пени и ремонт по завышенной стоимости. В результате в минусе остаются и автовладелец, и страховая.

По данным Российского союза автостраховщиков, ущерб от мошенничества в ОСАГО в 2016 году составил 40 миллиардов рублей.

Кто останется в плюсе

Новые правила должны были заработать с 1 марта 2017 года. Но принятие поправок затянулось - «Коммерсантъ», в частности, писал, что даже если поправки будут приняты, процедурные вопросы решить в установленный срок не удастся. Однако, по данным издания, в Центробанке считают реформу приоритетной, так что есть надежда, что откладывать ее слишком долго депутаты не станут.

Эксперты неоднократно подчеркивали, что реформа ОСАГО позволит оздоровить рынок автострахования. Выиграют при новом законе и автовладельцы, которые будут получать качественно отремонтированный автомобиль, и страховщики, которые будут оплачивать именно ремонт автомобиля, а не услуги криминальных «автоюристов».

В НАФИ заявляют, что практически сразу после вступления в силу поправок к закону об ОСАГО 90 процентов мошенников будут вынуждены уйти с рынка, а уже через три-четыре месяца восстановится отрасль обязательного автострахования, которая сейчас находится в кризисе. Общий коэффициент убыточности, который сегодня составляет свыше ста процентов, снизится до 80-85 процентов, полагают аналитики.

А вот затягивание вопроса с принятием поправок играет мошенникам на руку, считают эксперты: они либо начнут действовать более активно, чтобы уже сейчас «отработать» будущие потери, - либо у них будет время на то, чтобы придумать другие схемы обогащения. «Сегодня около 10-15 процентов от всего объема выплат по ОСАГО переходит в руки мошенников, что составляет порядка 40 миллиардов рублей в год; а ввиду подготовки автоюристов к «семи тощим годам» этот показатель может возрасти», - отмечают в НАФИ.

Ассоциация «Российские автомобильные дилеры» (РОАД) направила письмо в Центробанк, в котором утверждается, что прямое урегулирование убытков по ОСАГО в РФ так и не заработало. Страховщики не заключают договоры с официальными дилерами и не направляют к ним на ремонт гарантийные автомобили. При этом, как отмечают представители РОАД, существующие нормы денежных выплат по ОСАГО вынуждают использовать при авторемонте старые запчасти, что ведет к потере гарантии. В ЦБ считают, что страховщики не нарушают закон.

ПОДРОБНЕЕ ПО ТЕМЕ

В письме РОАД излагается суть конфликта страховщиков и дилеров.

«С момента введения поправок к закону об ОСАГО прошло пять месяцев. Натуральная форма возмещения, к нашему огромному сожалению, по ОСАГО не заработала. Потребитель не может воспользоваться качественной услугой, а автодилеры не получают возможности осуществить ремонт в соответствии с 40-ФЗ (ОСАГО)», - говорится в обращении, с текстом которого ознакомились «Известия».

Существование проблемы «Известиям» подтвердили страховые агенты таких организаций, как «РЕСО-Гарантия», «Ренессанс Страхование» и «Ингосстрах». На официальный запрос в этих компаниях не ответили.

Эксперты страхового рынка констатируют, что его игроки сконцентрировались на денежных выплатах.

По моим данным, только «Росгосстрах» заключил договоры с дилерами, остальные, как и раньше, платят через кассу, - отметил основатель платформы урегулирования ДТП osaGO Николай Тюрников.

В ЦБ подтвердили получение письма дилеров.

Банк России изучит обращение РОАД. Мы готовы к диалогу для обеспечения более гибкого подхода и расширения возможностей взаимодействия страховщиков и станций технического обслуживания, - сообщили в пресс-службе.

С мая 2017 года в России вступили в силу требования о приоритете восстановительного ремонта при ДТП над денежными выплатами по ОСАГО, эти поправки инициировали сами же страховщики. Разница между ремонтом у «официала» и денежной компенсацией существенная: в первом случае закон обязывает оплатить услуги дилера и установить исключительно новые запасные части, во втором - страховщики платят гражданам компенсацию с учетом износа деталей. Износ определяется по единой методике расчета ущерба Российского союза автостраховщиков (РСА). Однако цены в этой методике сильно занижены, считают в РОАД.

«В данном вопросе сегодня мы и видим основной конфликт интересов: страховщики не заинтересованы увеличивать свои расходы, оплачивая ремонт с учетом установки новых деталей, - говорится в письме РОАД в Центробанк. - Предложения большинства крупных страховщиков к автодилерам сводятся к оплате ремонта автомобилей с учетом износа деталей в соответствии с методикой РСА. В такой ситуации у автодилеров остается две возможности: пытаться ремонтировать детали с нарушением технологии ремонта либо устанавливать бывшие в употреблении детали».

В РСА напомнили, что нормы о приоритете ремонта распространяются лишь на договоры, заключенные после 28 апреля 2017 года. Стоимость запчастей у дилеров страховщики считают завышенной.

Многие станции техобслуживания (СТО) работают со страховщиками по ценам, определенным справочниками РСА. Просто в справочниках - средние цены. Если СТО работает «по верхней планке», ее цены будут слишком высокими, - сообщили в РСА.

При этом дилеры приводят конкретные примеры разницы стоимости запчастей в реальных автомагазинах и тарифной сетке страховщиков.

К примеру, стоимость бампера Toyota Land Cruiser 200 - не самый массовый автомобиль, но пример довольно характерный. В методике РСА стоимость бампера в три раза ниже, даже если ставить неоригинальный. За эти деньги можно только восстановить деталь с разбитой машины. Надо ли говорить, что это ведет к существенному ухудшению внешнего вида автомобиля, снижению его остаточной стоимости, я уже не говорю о проблемах пассивной безопасности, - заявил президент РОАД Олег Мосеев.

В Центробанке считают, что страховщики не нарушают закон.

Приоритет натурального возмещения действует, когда у страховщика заключен соответствующий договор со СТО (в том числе дилерской), отвечающей установленным в законе об ОСАГО требованиям. При этом обязанности по заключению таких договоров нет ни у страховщиков, ни у СТО - это полностью добровольные взаимоотношения и их условия устанавливаются по взаимному согласию сторон, - сообщили «Известиям» в пресс-службе ЦБ.

В этой ситуации автомобилистам остается только добиваться правды в суде, полагает президент «Коллегии правовой защиты автовладельцев» Виктор Травин.

Страховые компании заинтересованы в прибыли, а не в справедливости, ее искать можно и нужно в Конституционном суде, - убежден правозащитник.

В РСА сообщили «Известиям», что для решения существующих проблем они добиваются отмены госрегулирования тарифов ОСАГО.

МОСКВА, 15 сен — РИА Новости, Алексей Захаров . Минфин предлагает провести реформу закона об ОСАГО. Главная его идея - разделить полисы на три вида в зависимости от страховой суммы. О том, может ли полис ОСАГО стать дороже, — в материале РИА Новости.

Премиальное страхование

Финальные поправки к закону об ОСАГО могут быть рассмотрены на совещании в Центробанке уже 16 сентября. Минфин подготовил текст изменений и предлагает разделить полисы на три вида, пишет газета "Коммерсант" .

Сделай это медленно: самые нерасторопные автомобили в России Покупатели новых автомобилей не всегда обращают внимание на время разгона транспортного средства до 100 км в час. РИА Новости составило рейтинг самых медленно разгоняющихся автомобилей на российском рынке – некоторые из них набирают "сотню" дольше 20 секунд. В перечень вошли модели из числа самых популярных новых автомобилей на российском рынке.Стоимость полиса по этой схеме будет зависеть от страховой суммы. Первый, "экономичный", вариант предполагает сохранение лимитов страховых выплат в 400 тыс. рублей за вред имуществу и 500 тыс. — за урон здоровью. "Стандартный" предполагает расширение ответственности страховщика - до 1 млн рублей по каждому риску. Третий, "премиальный", вариант позволит покрывать ущерб с выплатами до 2 млн рублей по всем рискам.

Вероятно, "стандартный" и "премиальный" варианты потребуют доплаты. При действующей сейчас схеме каждый автовладелец может по желанию добровольно расширить лимит ответственности полиса - за дополнительную плату.

По данным Российского союза автостраховщиков (РСА), стоимость полиса ОСАГО рассчитывается на основе базового тарифа в размере от 3,412 тыс. рублей до 4,118 тыс. рублей с коэффициентами региона, мощности авто, стажа и возраста водителя и его страховой истории. При разделении полиса на классы страховщики не смогут увеличить его базовую стоимость более чем в 5 раз, сказано в проекте Минфина.

Но у экспертов есть опасения, что после принятия поправок не все страховые компании будут предлагать полисы всех трех видов. Существуют риски навязывания страховыми компаниями более дорогих полисов ОСАГО, считает замглавы конституционного комитета Госдумы Вячеслав Лысаков.

"Сейчас люди и без реформы не могут получить полис и вынуждены занимать очередь по ночам в ряде регионов", — сказал он РИА Новости. Лысаков предлагает страховым компаниям "работать лучше и не нарушать закон".

Разделение ОСАГО по классам создает новые проблемы для рынка, соглашается с Лысаковым эксперт по страховой телематике Meta System Тимур Кузеев.

"Может сложиться ситуация, когда дорогие полисы с хорошим покрытием не будут доступны для автомобилистов, либо наоборот", — сказал он РИА Новости. Вряд ли это принесет значимые улучшения для рынка, скорее, это попытка управления выплатами в проблемных регионах, считает эксперт.

Но страховые компании уверили РИА Новости, что у автовладельцев не будет проблем с покупкой всех категорий полисов ОСАГО.

"Если страхование обязательное, то страховые компании будут обязаны продавать все три варианта", — сказал РИА Новости официальный представитель страховой компании "РЕСО-Гарантия" Игорь Иванов. Но компания будет активно предлагать более дорогое ОСАГО в тех городах, где более высокая убыточность.

Уже сейчас компания активно продает дополнительное добровольное страхование гражданской ответственности, уточнил Иванов. По его оценкам, "классовые" поправки в закон об ОСАГО могут быть приняты лишь в следующем году.

Но не все эксперты уверены, что поправки будут внесены в полном объеме. Юрист Сергей Смирнов считает, что инициатива деления ОСАГО на классы не будет принята.

"Сегодняшняя система с покрытием 400 тыс. рублей каждому пострадавшему вполне достаточна, и менять ее не вижу смысла", — сказал он РИА Новости.

© Фото: АГН "Москва"/Кирилл Зыков

ОСАГО без мощности

Минфин также предлагает изменить методику расчета полиса ОСАГО за счет отказа от коэффициента мощности. Сейчас он составляет от 0,6 до 1,6 в зависимости от мощности двигателя. Но страховщики считают необходимым ввести новый коэффициент — нарушений правил дорожного движения. Этот показатель они предлагают привязать к степени тяжести нарушений. Самый высокий - за проезд на красный сигнал светофора, езду в нетрезвом виде, превышение скорости на более чем 40 км в час, пересечение двойной сплошной. Нарушениями, влияющими на коэффициент, страховщики предлагают также считать сообщение ложных сведений в страховую компанию и мошенничество с ОСАГО.Дорогие километры: в какую сумму обходится владение автомобилем в России Эксперты PwC подсчитали стоимость владения новым легковым автомобилем. Расходы на топливо, кредит, страховки, техническое обслуживание, амортизация и другие. Насколько дорого обходится автомобиль в России – в материале РИА Новости.

Некоторые поправки документа позволяют страховщику заменить денежные выплаты по ОСАГО ремонтом автомобиля на ближайшем сервисе к месту жительства потерпевшего и без учета износа деталей. Ответственность за ремонт в таком случае будет нести страховая компания, а гарантийный срок на работы составит не менее 2 месяцев.

Предложение Минфина требует расчетов, которые пока не проводились, говорят в РСА. Союз считает приоритетным направлением при обсуждении поправок к закону об ОСАГО борьбу с мошенниками, уточнил РИА Новости представитель союза.

Средняя выплата по ОСАГО в июне подросла в 1,4 раза, до 67,6 тыс. рублей, по сравнению с аналогичным месяцем прошлого года. При этом средняя премия стала выше на 4%, до более 6 тыс. рублей. Страховщики за 6 месяцев собрали 114,5 млрд рублей за выдачу полисов ОСАГО, что на 21% больше показателя 6 месяцев 2015 года. Однако выплаты подскочили на треть, до 74,8 млрд рублей.